相続 税 取得 費 加算 - 相続財産を譲渡した場合の取得費の特例(取得費加算の特例)とは

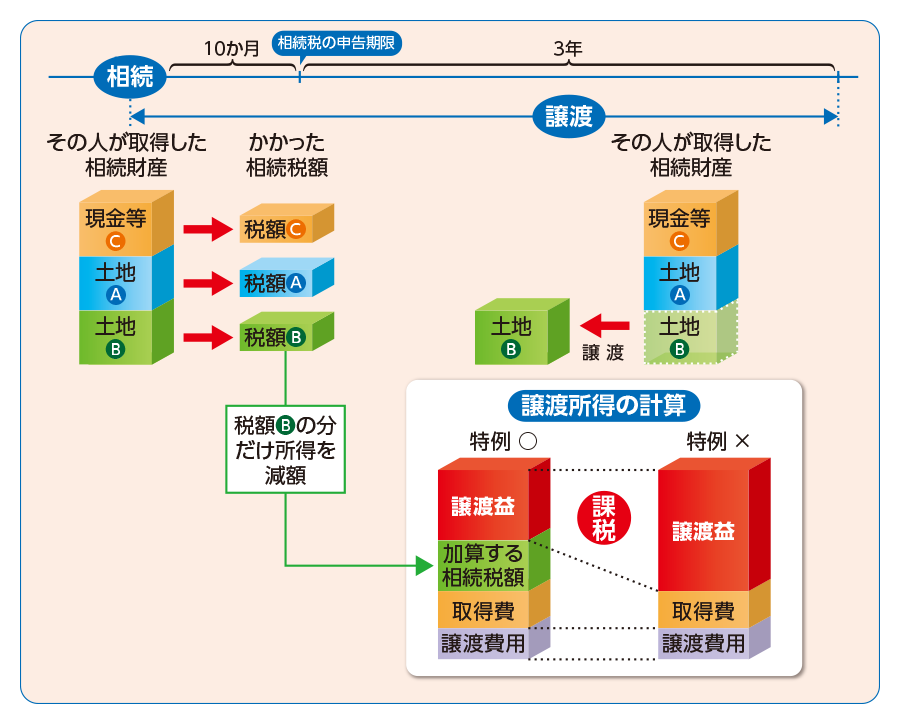

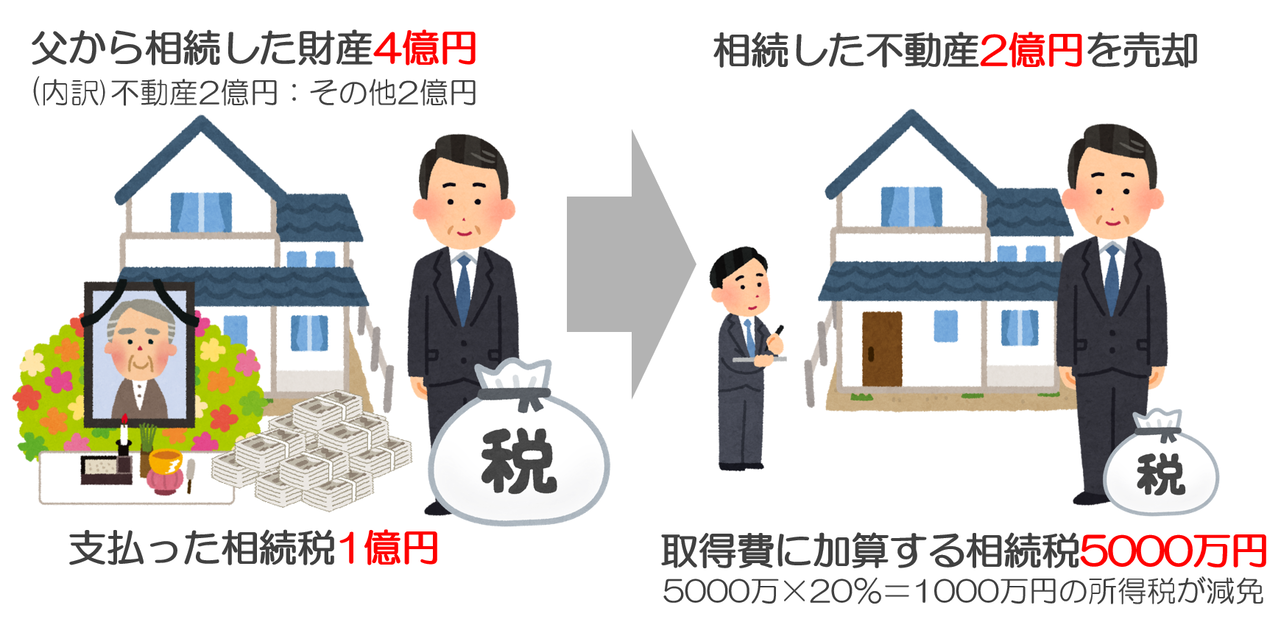

最初にご説明したように、譲渡所得の計算は「譲渡価格-(取得費+売却費用)」によって算出します。

取得費加算の特例を使う見込みがあるのであれば、遺産分割協議の段階で、代償分割以外の方法がとれないか検討したほうがよいでしょう。

土地や建物の所有期間が 5年以下である場合には、所得税率が高くなる 4-2.相続開始後に売却 メリット• 相続人の手間を省くことができる デメリット• そのため、取得費加算額の計算においては、「旧借地権」と「旧底地」をまとめて一の譲渡資産として計算します。

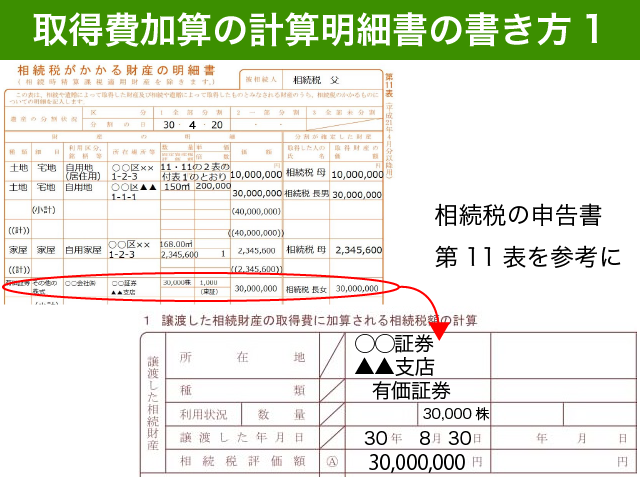

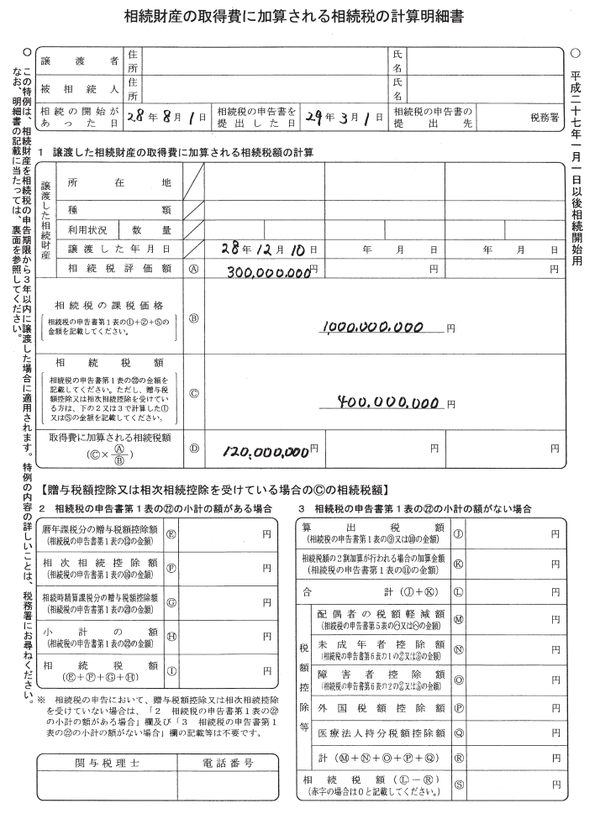

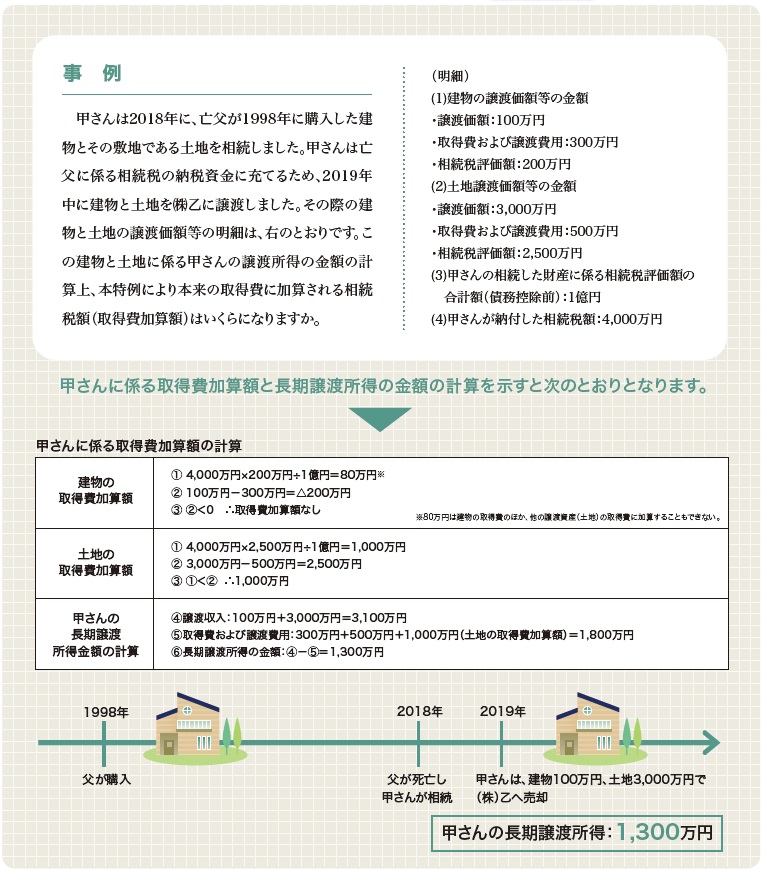

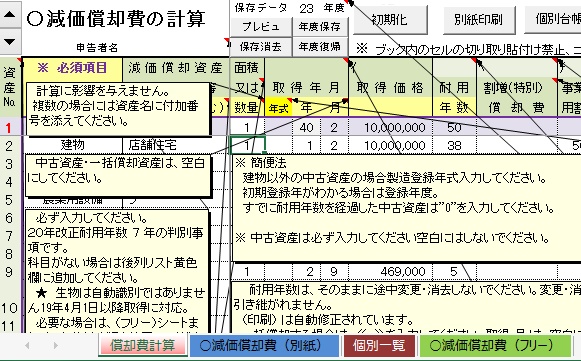

3202• 【出典サイト】 3-2.「相続財産の取得費に加算される相続税の計算明細書」の書き方 では、「 2-2. 4.取得費加算の特例の計算方法 上記で、通常の譲渡所得について見てきました。

Q 相続した上場株式を売却しました。

消費税は購入する側の負担となります。

ただし、この特例は譲渡資産ごとに計算し、譲渡所得が赤字(損失)となる場合には適用することができません。

参考条文等 所得税法 38条第1項、同60条1項 租税特別措置法 31条の4第1項 租税特別措置法通達 31の4-1 租税特別措置法 39条第1項 租税特別措置法施行令 25条の16第2項. 相続税が発生するのは、課税価格が基礎控除額を超える場合です。

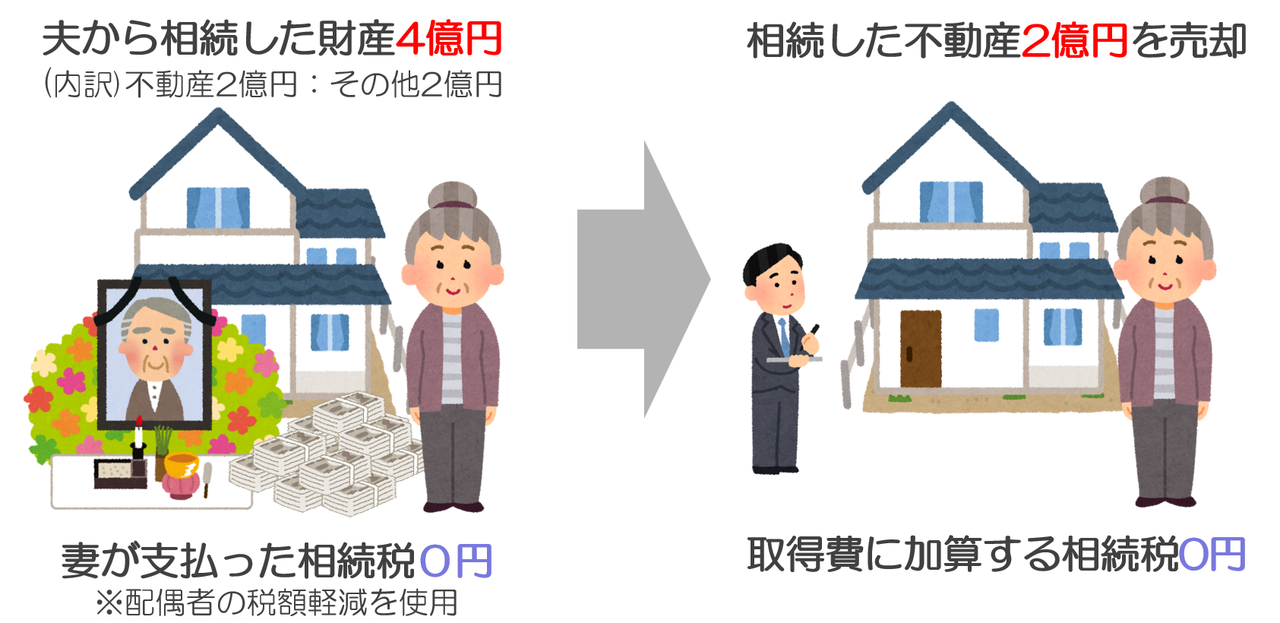

相続税の一部を取得費に加算できる取得費加算 相続した不動産を売却した場合、利益(売却益)が生じることがあります。

3-1.必要書類 確定申告書には次の書類を添付してください。

代償分割を選ぶと計算時に不利になる 不動産の遺産分割協議をスムーズに進めるために、代償分割という方法を選択することがあります。

納税の必要はありません。

相続税の申告期限までは保有することで、小規模宅地等の特例が受けられる デメリット• 通常は次の計算式を用いて、結果がプラスになると所得が発生したことになります。

不動産とは違い、所有期間とは関係なく、下記の税金がかかります。

取得費加算の特例を利用する際の3つの注意点 取得費加算の特例の利用を検討している場合、適用要件を理解しておくことも重要ですが、以下の3つの注意点もしっかり押さえておくことも重要です。

不動産の取得費は、土地と建物それぞれで計算する必要があります。

この場合、相続税は死亡日の小売価格(時価)で評価されます(注1)。

消費税の課税対象となるのは、個人事業主(納付免税枠1,000万円)および法人です。

<前提条件>• 取得費加算の特例の手続き方法 取得費加算の特例を活用するには、確定申告を行う必要があります。

それ以前にも上場株式の申告方法につき、当初申告で「申告不要」を選択したことになっていますので一度選択した方法の選択替えは認められていません。

仲介手数料• しかし 平成27年1月1日以降に相続取得した土地は、譲渡した土地に対して支払った相続税のみが対象となっていますので、ご注意ください。

この場合、3月15日が期限の所得税の確定申告において取得費加算の特例の適用はできますか? A できません 【解説】 相続財産を譲渡した年の年末以降に相続税申告期限がある場合において、相続税の期限内申告ができなかった場合には取得費加算の特例の適用はできません。

確定申告書に下記の書類を添付して提出します。

「取得費の特例」との混乱に注意 株式の取得費にかかる税制上の特例には、取得費加算の特例と混乱しがちな「取得費の特例」があります。

- 関連記事

2021 lentcardenas.com